Hauptinhalt

Neue Meldepflicht für OnlinePlattformen

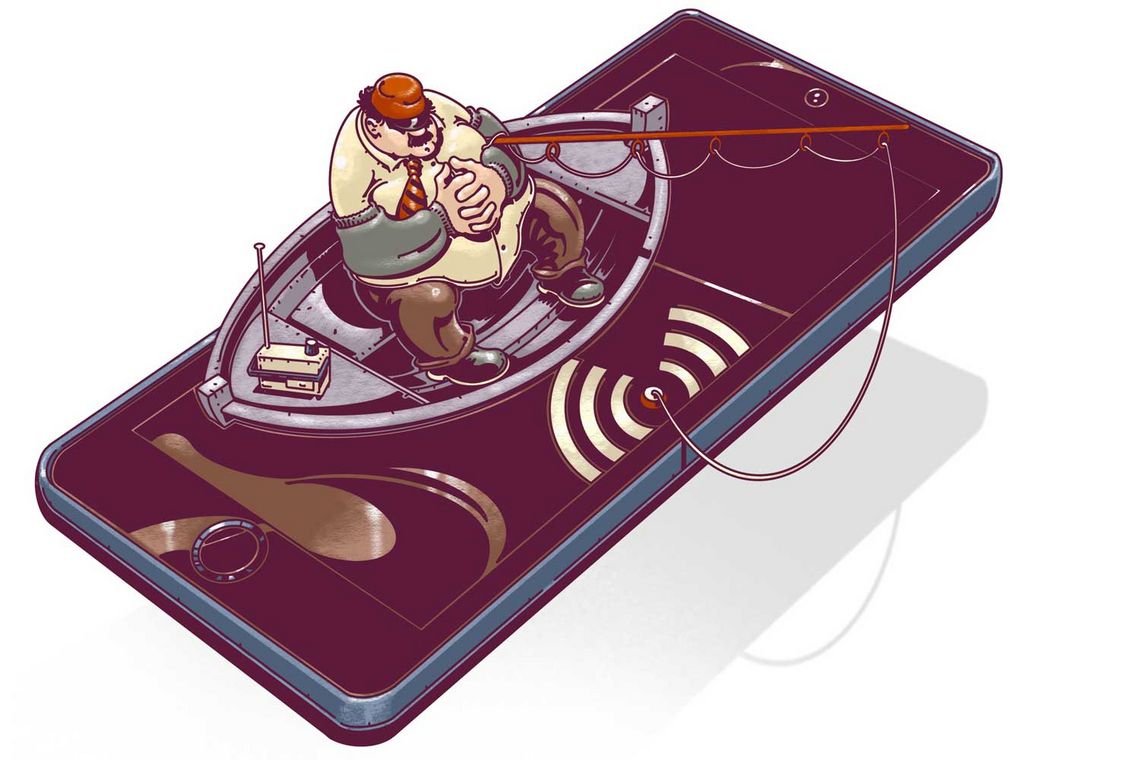

Wie der Fiskus nach Steuerpflichtigen im Netz fischt

Viele Leute verschaffen sich im Internetzeitalter auf bequeme Weise ein steuerfreies Zusatzeinkommen: Nicht mehr benötigte Haushaltswaren, Kfz, Möbel, Sportgeräte etc. werden auf gängigen Internetbörsen wie z. B. ebay.at, willhaben.at, bazar.at oder flohmarkt.at inseriert bzw. verscherbelt, Internetplattformen wie airbnb, wimdu, 9flats und Co. verhelfen dazu, freie Wohnungen und Ferienhäuser kurzfristig an Touristen zu vermieten. Offenbar haben diese digitalen Geschäfte mittlerweile ein solches Ausmaß angenommen, dass sich der Fiskus veranlasst sah, Gegenmaßnahmen zu ergreifen, um keine Steuerausfälle zu erleiden. Voilà, hier kommt das zungenbrecherische Digitale Plattformen-Meldepflichtgesetz (EU-Richtlinie DAC 7, DPMG) ins Spiel, das vom Abgabenänderungsgesetz 2022 ins österreichische Recht übernommen worden und per 1. Jänner 2023 in Kraft getreten ist. Davon sind sowohl die Plattformbetreiber als auch die Verkäufer bzw. Vermieter betroffen, wobei aber Ausnahmen existieren (siehe Kasten).

Pflichten für Betreiber

In erster Linie besteht für die diversen Plattformbetreiber eine Registrierungs- und Meldeverpflichtung. Erstens hat sich ein sogenannter „meldender Plattformbetreiber“ im Sinne des § 4 Abs. 4 Z 2 DPMG einmalig in einem Mitgliedstaat der EU seiner Wahl zu registrieren. Im Falle einer Registrierung im Inland war eine solche bereits bis zum 31. Jänner 2023 elektronisch beim Finanzamt Österreich durchzuführen. Wird die Tätigkeit als Plattformbetreiber nach dem 31. Dezember 2022 aufgenommen, ist eine Registrierung innerhalb eines Monats ab Aufnahme der Tätigkeit vorzunehmen.

Zweitens muss der Plattformbetreiber der Finanzbehörde personenbezogene Daten samt jenen Tätigkeiten melden, die durch Anbieter über die Plattform angeboten und ausgeübt werden (s. Kasten). Für das Jahr 2023 müssen die relevanten Daten bis zum 31. Jänner 2024 an das Finanzamt Österreich übermittelt werden.

Dazu gehören folgende vier Leistungskategorien gegen Entgelt:

1. Verkauf von Waren

Es muss sich um den Verkauf von körperlichen Waren handeln. Hingegen sind unkörperliche Waren, z. B. digitale Inhalte (etwa spezielles Zubehör, das in Onlinespielen verwendet werden kann), Kryptowährungen oder NTFs (Non-fungible Tokens), nicht von dieser Kategorie betroffen.

2. Vermietung und Verpachtung von Immobilien

Diese Kategorie umfasst die Vermietung und Verpachtung von jeglichem unbeweglichem Vermögen wie Wohnungen und Gewerbeimmobilien (Büroflächen, Lagerräumlichkeiten, Geschäftslokale etc.). Ob hierbei ein zivilrechtlicher Bestandsvertrag existiert oder nicht, ist irrelevant.

3. Vermietung von Verkehrsmitteln

Eine solche bezieht sich auf alle erdenklichen Gefährte, also Landfahrzeuge (z. B. Pkw, Landmaschinen, Fahrräder und E-Scooter) sowie Luft- und Wasserfahrzeuge, die der Beförderung von Personen oder Gütern dienen, wobei es auf eine Motorisierung nicht ankommt.

4. Erbringung einer persönlichen Dienstleistung

Eine persönliche Dienstleistung kann zeitlich begrenzte oder aufgabenbezogene Arbeiten umfassen, die von einer oder mehreren natürlichen Personen ausgeführt werden. Denken Sie beispielsweise an handwerkliche und unterrichtende Tätigkeitenbwie Nachhilfe, Essensliefer-, Fahr- oder auch Reinigungsdienste, die auf Plattformen angeboten werden (z. B. gostudent.org, myhammer.at, lieferando.at). Die Dienstleistung als solche kann dabei online oder offline erfolgen.

Bußgeldkatalog

Verletzungen der Registrierungs- und der Meldepflicht zahlen sich nicht aus. Bei Vorsatz sieht das DPMG eine Geldstrafe von maximal 200.000 Euro vor, bei einer grob fahrlässigen Begehung beträgt das Strafmaß immer noch 100.000 Euro. Eine strafbefreiende Selbstanzeige gemäß § 29 FinStrG steht nicht zu. Bei vorsätzlichen Sorgfaltspflichtverletzungen (falsches oder unzureichendes Sammeln von Daten) verlangt der Fiskus bis zu 20.000 Euro an Strafe, bei grober Fahrlässigkeit wären diesfalls bis zu 10.000 Euro zu berappen.

Im Falle der Vermietung unbeweglichen Vermögens muss zusätzlich erhoben werden:

- Anschrift jeder inserierten Immobilieneinheit,

- gegebenenfalls Nummer des Grundbucheintrags,

- die in jedem Quartal des Meldezeitraums insgesamt gezahlte oder gutgeschriebene Vergütung und die Zahl der relevanten Tätigkeiten, die in Bezug auf jede inserierte Immobilieneinheit erbracht wurden, und

- sofern verfügbar, die Zahl der Tage, an denen jede inserierte Immobilieneinheit während des Meldezeitraums vermietet oder verpachtet war, sowie die Art jeder inserierten Immobilieneinheit.